Da cosa dipende il guadagno di un miner di bitcoin (BTC)? La risposta fondamentale a questa domanda si nasconde in un’altra domanda: importa veramente?

Se non sei un attore nel processo di mining, che ragioni dovresti avere per comprendere il meccanismo sottostante e le dinamiche in gioco?

Fino a poco tempo fa le ragioni di tale interesse erano spinte dalla necessità di creare una sufficiente fiducia nel network. Le monete digitali basate su blockchain non hanno paragoni di successo con quelle create in precedenza e basate su sistemi diversi:

- E-gold;

- WebMoney;

- Liberty Reserve;

- Perfect money.

La Proof of Work alla base di Bitcoin genera un meccanismo che lo collega al mondo reale, più di ogni altra sperimentazione precedente.

Spieghiamo il concetto con una frase tratta da un’intervista recente a Peter Rizun sull’argomento:

“La Proof of Work che è contenuta in ogni moneta. La composizione digitale di ogni Bitcoin è la prova stessa dell’enorme pool di potenza ed energia di calcolo che è stata messa a disposizione per forgiare quella moneta. Il Bitcoin per me è più fisico della carta moneta”.

Fidarsi di un protocollo e convincersi del fatto che sia sicuro ha richiesto notevole sforzo di formazione fondamentale.

I primi a scommettere su Bitcoin e sulle tecnologie che si sono ispirate ad esso hanno passato molto tempo davanti al computer per comprendere il fenomeno, ne hanno discusso con i tecnici, amici e sconosciuti, grazie alla presenza di BitcoinTalk e altre piattaforme di comunicazione sul tema.

La nuova generazione di interessati ha una maggior fiducia nella resilienza del network e spesso sottovaluta lo studio dei fondamentali seguendo le dinamiche da un punto di vista prettamente speculativo e fidandosi della narrativa dominante o emergente, sommata all’emotività spinta dai social.

Spesso gli utenti non si spostano nemmeno dagli exchange e non sono in grado di interfacciarsi con molti degli strumenti messi a disposizione dalla comunità.

Per questa ragione progetti completamente privi di fondamentale hanno assorbito molto interesse sia in termini economici che di fiducia, deviando quindi interesse e molti capitali verso mete pericolose.

Come guadagna veramente un miner bitcoin oggi:

- La ricompensa in BTC a disposizione di chi offre la potenza di calcolo utile a risolvere il problema matematicamente della pow. Tale ricompensa è dettata dal codice Bitcoin stesso.

- Le fee (costi) di transazione a carico dell’utente. Vengono impostate arbitrariamente dall’utente o dai servizi wallet a cui si appoggia. Si può trovare qui un servizio per scegliere l’importo migliore.

Ai ricavi vanno sottratti i costi fissi come l’ammortamento dell’hardware, la corrente, i costi del personale, ecc…

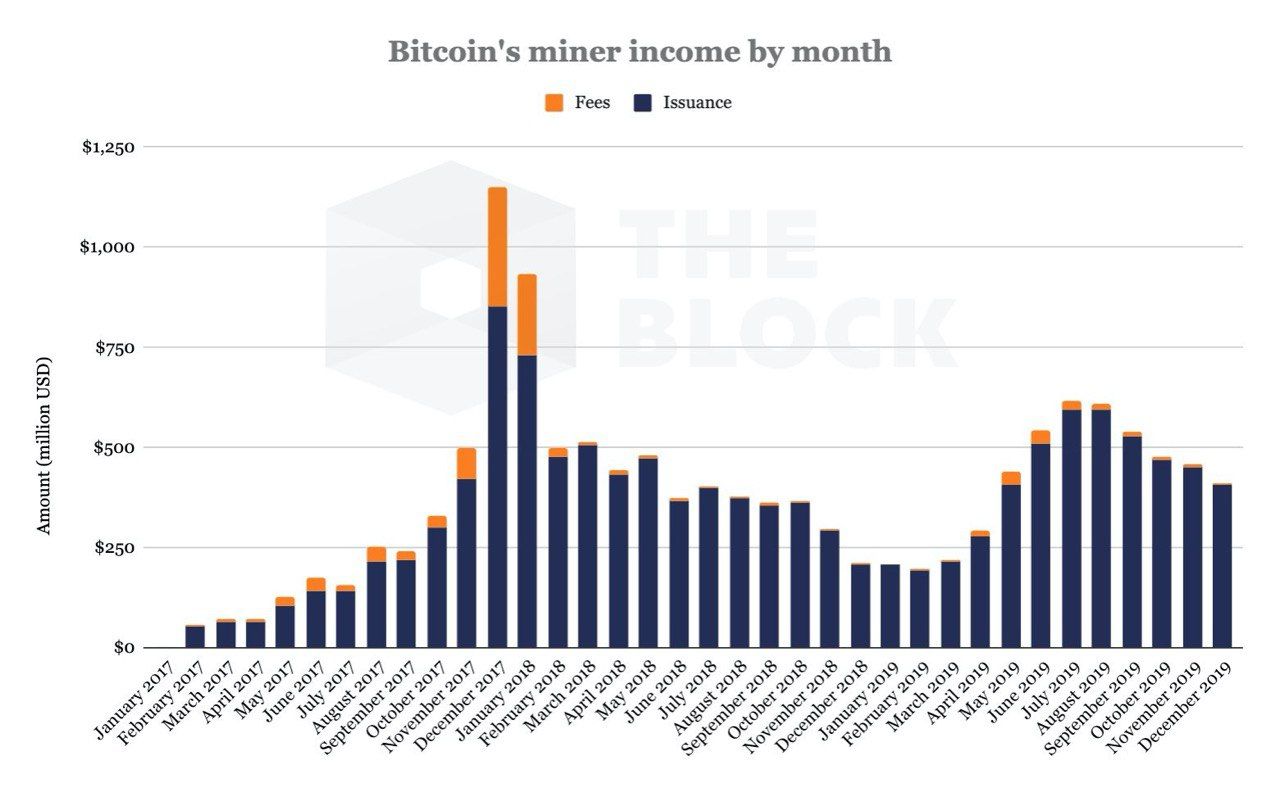

Il secondo punto è diventato argomento rilevante negli ultimi anni, vediamo un grafico prima di approfondire il ragionamento:

Come possiamo osservare, le barre blu indicano i proventi della ricompensa in BTC concessa dal codice ai miner per la scoperta del blocco, mentre in arancione i proventi delle fee.

L’andamento del grafico e l’ampiezza delle barre pongono dei quesiti sulle dinamiche con le quali i ricavi variano nel tempo.

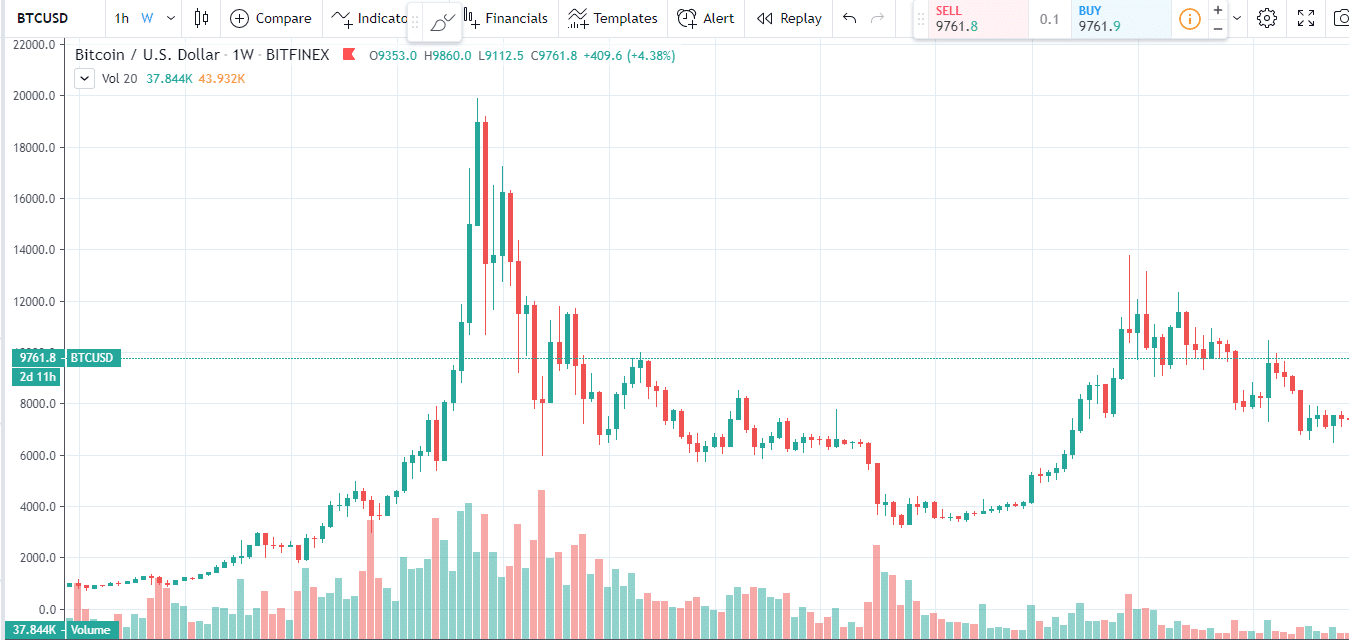

Osserviamo quindi un parallelo affiancando anche questo grafico del prezzo di BTC:

Inutile suggerire che la correlazione è forte. Come si può intuire, dipende dal fatto che aumentando il prezzo di BTC i miner ricavano, in moneta tradizionale, quote maggiori vendendo il frutto del loro lavoro sul mercato.

La scelta di tenere i BTC minati è del singolo attore in gioco e non viene quindi contemplata dal primo grafico.

Ma da cosa dipende invece l’altezza delle barre arancioni nel primo grafico? Essa può dipendere da due fattori:

- Il numero di transazioni per blocco;

- il costo delle fee per ogni transazione.

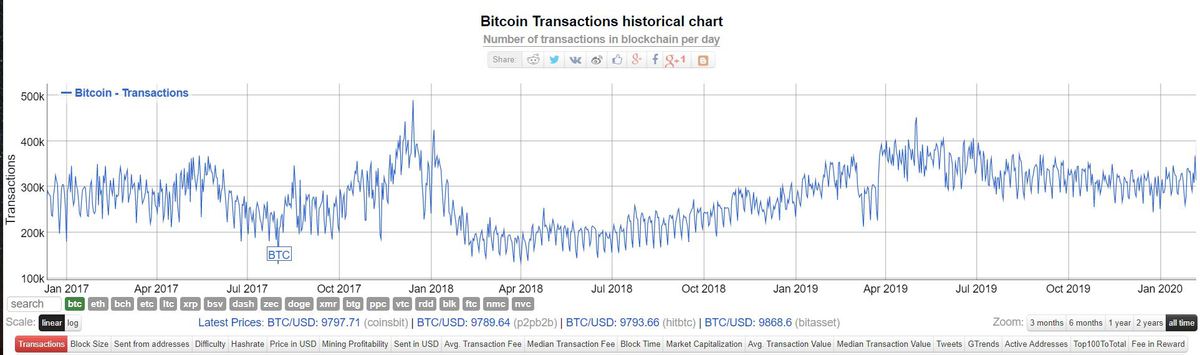

Verifichiamo l’andamento delle transazioni nel grafico seguente e ovviamente troveremo che i picchi corrispondono, ma l’andamento non è sovrapponibile al primo grafico come invece succede con quello del prezzo. Approfondiamo le ragioni scontate solo per alcuni.

Il numero di transazioni possibili è limitato dalla dimensione del blocco. Tale capacità si è ampliata con l’avvento di SegWit, aggiornamento non obbligatorio del client di Bitcoin core. Esso modifica alcune impostazioni al fine di recuperare spazio separando le firme dalla lista degli inputs e rendendo così possibile anche l’utilizzo di Lightning Network (malleablity fix).

Quindi Bitcoin, generando un blocco circa ogni 10 minuti circa, ha una capacità massima di transazioni per unità di tempo.

Effetti dell’aumento dell’utilizzo di Bitcoin

Le barre arancioni del primo grafico quindi non si allungano solo per effetto dell’aumento del numero di transazioni. Crescono anche per l’aumento dei costi per transazione che un utente è disposto a pagare nell’intento di far includere la propria tx nel blocco.

Ecco perché osserviamo una concomitanza tra i picchi di prezzo e i ricavi dalle fee.

Durante le forte crescite di prezzo si genera una domanda di transazioni più alta. La corsa agli exchanger per compravendere BTC, unita al normale utilizzo, fanno riempire il blocco innescando un mercato delle fee che premia il miglior offerente.

Ad un aumentare della domanda, quando l’offerta è fissa, il prezzo aumenta. Sono state pagate transazioni da più di 50$ da chi probabilmente correva in un exchange per vendere BTC a 19k dollari.

Nel grafico seguente osserviamo i costi medi per transazione e chiudiamo così la correlazione.

Effetti dell’Halving

Come sappiamo benissimo siamo nell’anno del dimezzamento dei BTC concessi dal codice per ogni blocco scoperto, passeremo da 12.5 a 6.25 Btc per blocco.

L’inflazione programmata del codice Bitcoin prevede un massimo di 21 milioni di BTC. Ecco cosa ci attende:

Tra pochi mesi la linea arancione scenderà ancora dimezzando sull’asse delle ascisse.

Questo per molti dovrebbe generare un nuovo aumento del prezzo. Esso è causato da una deflazione relativa. Il numero di BTC in ingresso costante nel mercato diminuisce, e ad una minore offerta con domanda stabile dovrebbe aumentare il prezzo.

Questo ragionamento però risulta incompleto perché non tiene conto delle dinamiche economiche sulle quali si basa la quantità di BTC venduti dai miner per pagare le spese di corrente e l’ammortamento macchine.

Non approfondiremo questo aspetto, ma ci fermeremo ad osservare che senza portare i costi transazionali alle stelle, l’unico modo di rendere profittevole il mining di Bitcoin in futuro, è un aumento vertiginoso del prezzo.

Ciò comunque non risolverebbe il fatto che prima o poi dovrebbero essere le fee a sostenere i costi dei miners, proprio per il raggiungimento dei 21 milioni di coin.

Ma pur, ipotizzando che ci sia l’aumento del prezzo nei prossimi anni a sostenere il mining, abbiamo bisogno di adozione. L’adozione è sinonimo di aumento di transazioni. All’aumentare delle transazioni il blocco si riempie e le fee crescono, così saremo nuovamente di fronte a problemi di imprevedibilità dei costi di transazione.

Che sia l’apertura di un canale Lightning Network o il passaggio da un exchange a un Wallet, le masse saranno disposte ad accettare costi di transazione volatili e spesso molto alti?

La narrativa legata all’oro digitale dice di sì, ma bisogna vedere cosa dirà il mercato.

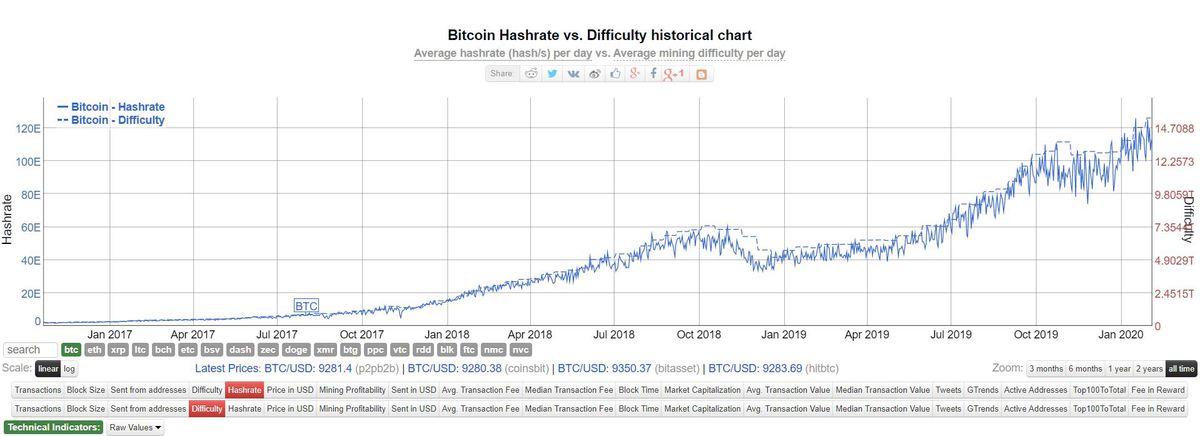

Certamente i miner seguiranno l’adozione e la blockchain che permetterà loro di guadagnare dal loro lavoro. La messa in sicurezza del network è il pilastro su cui si fonda l’intero sistema. Intanto l’Hashrate sha256 aumenta insieme alla difficoltà.